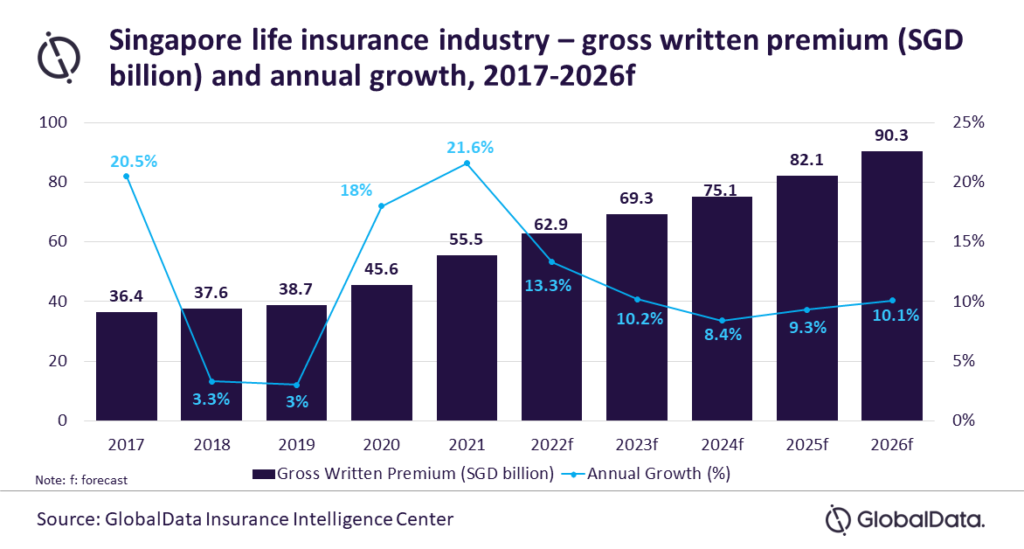

Media Asuransi, JAKARTA – GlobalData memperkirakan industri asuransi jiwa Singapura tumbuh 13,3% pada tahun 2022, dalam hal premi tertulis bruto (GWP), meskipun ada perlambatan ekonomi global dan ketegangan geopolitik.

Menurut Global Insurance Database GlobalData, pasar GWP asuransi jiwa di Singapura diperkirakan akan tumbuh pada tingkat pertumbuhan tahunan gabungan (CAGR) sebesar 10,2% selama 2021-2026 dibandingkan dengan CAGR 11,1% yang tercatat selama periode 2017-2021.

Pertumbuhan tersebut terutama akan didorong oleh peningkatan permintaan yang berkelanjutan untuk produk asuransi jiwa terkait dan tidak terkait dengan premi tunggal karena pengembaliannya yang menarik, permintaan yang kuat untuk produk kehidupan tradisional, dan personalisasi produk dan layanan.

Manogna Vangari, Analis Asuransi di GlobalData, mengatakan pengembalian yang lebih baik atas produk investment-linked life insurance (ILI) dibandingkan dengan produk tabungan bank telah mendukung permintaan akan asuransi jiwa.

|Baca juga: Penempatan Investasi Asuransi P&C di AS Bergeser ke Aset Berisiko

Produk ILI telah mengalami pertumbuhan lebih dari 30% pada tahun 2021 dan diperkirakan akan tumbuh sebesar 9,8% pada tahun 2022. Tren ini diperkirakan akan berlanjut pada tahun 2023, yang akan membantu segmen asuransi jiwa Singapura untuk tetap tangguh meskipun kondisi ekonomi memburuk.

Asuransi jiwa berjangka tradisional dan asuransi jiwa seumur hidup juga diperkirakan akan tumbuh tinggi masing-masing sebesar 11,2% dan 20,6% pada tahun 2022, didukung oleh peningkatan kesadaran tentang perencanaan dan perlindungan keuangan setelah pandemi Covid-19 serta peningkatan penyesuaian produk-produk ini.

|Baca juga: Total Premi Asuransi Jiwa di Singapura Tumbuh 23%, Penjualan Online Naik Signifikan

Meningkatnya kendala likuiditas karena ekonomi yang bergejolak telah menyebabkan diperkenalkannya penawaran asuransi khusus berbasis langganan. Mereka bertujuan untuk memenuhi tuntutan keuangan pelanggan yang berubah dengan menawarkan fleksibilitas untuk memodifikasi cakupan atau opsi tambahan berdasarkan perubahan gaya hidup mereka tanpa periode penguncian.

Manogna melanjutkan perubahan permintaan konsumen yang didorong oleh pandemi dan perilaku pembelian mereka telah mendorong perusahaan asuransi untuk fokus pada personalisasi produk dan layanan.

Perusahaan asuransi juga berinvestasi dalam teknologi seperti chatbots untuk menyelesaikan pertanyaan secara instan dan menyediakan layanan pelanggan yang efektif. Misalnya, AIA Group berencana untuk mengalihkan 90% operasinya ke cloud pada akhir tahun 2022 untuk mengurangi biaya operasionalnya.

Prudential Singapore sedang bereksperimen dengan solusi berbasis pembelajaran mesin untuk mengotomatisasi proses persetujuan klaim untuk meningkatkan underwriting dengan mengurangi klaim penipuan dan meningkatkan efisiensi.

Manogna menyimpulkan pertumbuhan industri asuransi jiwa Singapura akan tetap kuat selama lima tahun ke depan. “Namun, gelombang Covid-19 yang berulang dan ekonomi yang lesu dapat menyebabkan beberapa tantangan bagi perusahaan asuransi dalam waktu dekat.”

| Cek Berita dan Artikel yang lain di Google News