Media Asuransi, JAKARTA – PT Bank Rakyat Indonesia (Persero) Tbk (BBRI) atau BRI berhasil menurunkan rasio kredit bermasalahnya atau Non Performing Loan (NPL) menjadi 2,90 persen per September 2024. Angka tersebut lebih baik dari periode yang sama tahun sebelumnya dengan NPL BRI berada di posisi 3,07 persen.

Direktur Utama BRI Sunarso mengungkapkan tingkat kelancaran para debitur yang menurun atau downgrade juga telah berkurang. Secara kuartalan atau quarter on quarter (qoq), jumlah kredit yang downgrade menjadi ‘kurang lancar’ dan ‘macet’ telah berkurang sekitar Rp750 miliar.

|Baca juga: Kekhawatiran Finansial Dominasi Masyarakat Indonesia

|Baca juga: AAUI Apresiasi Respons Cepat Jasa Raharja Tangani Korban Kecelakaan Tol Cipularang KM 92

Ia mengungkapkan bagaimana bank pelat merah itu berhasil mengelola kualitas asetnya menjadi lebih baik. Menurut Sunarso, ada beberapa cara yang ditempuh BRI dalam menurunkan tingkat NPL dan downgrade portofolio kredit.

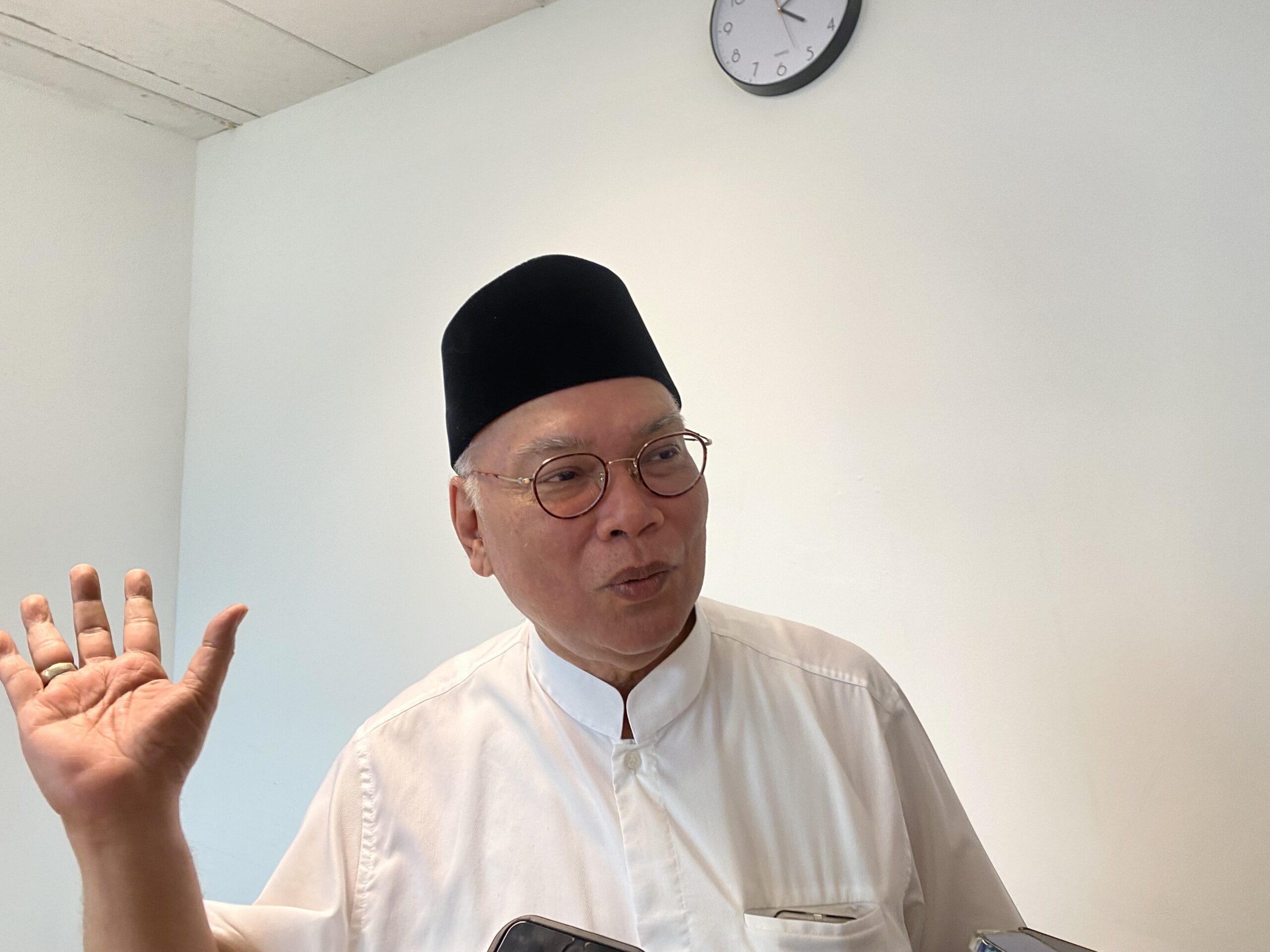

“Pertama, adalah di front end, bagian pemasaran kita tekankan untuk tetap menumbuhkan kredit namun selektif dan kita perketat risk acceptance kriterianya dan juga proses underwriting-nya dengan penerapan prinsip-prinsip corporate governance yang lebih ketat,” ungkap Sunarso, dikutip dari keterangannya, Jumat, 15 November 2024.

Di bagian mid end, Sunarso menjelaskan, portofolio kredit yang sudah di dalam neraca BRI itu harus dipersiapkan agar kualitas kredit terjaga. Caranya dengan memperkuat monitoring dan meningkatkan risk awareness. Selain itu, secara periodik bank yang fokus pada pembiayaan UMKM itu melakukan stress testing guna mengetahui arah gejolak dari portolio kreditnya.

Pada back end, lanjutnya, yakni pada portfolio kredit macet yang sudah tak bisa diselamatkan, akan dilakukan restrukturisasi. “Kalau sudah tidak bisa dijaga, tetap jatuh, diapakan? Hal itu di back end yang mengerjakan. Kemudian kita lakukan restrukrisasi, bahkan jika diperlukan kita lakukan early restrukturisasi,” kata Sunarso.

Jika kredit yang sudah direstrukturisasi masih belum terpenuhi, ia mengatakan, BRI akan mengakserasi proses recovery. “Hal ini sudah menjadi bisnis model di segmen mikro. Jadi di front end memang harus agresif mencari muatan dan kemudian muatan itu dipilah, ada yang bisa ditahan dalam keadaan sehat, dan itu tugasnya mid end,” kata Sunarso.

|Baca juga: PTPP Bukukan Kontrak Baru Rp24,4 Triliun hingga Oktober 2024

|Baca juga: Miris, Perusahaan Asuransi Tertinggal dalam Pembentukan Komite Risiko Iklim!

“Tapi kemudian kalau yang tidak sehat dilempar ke belakang, di bagian back end, dan back end itu memang biasa melakukan restrukturisasi, kalau masih bisa punya harapan, dan kalau sudah tidak bisa diapakan-apakan lagi ya di write off,” ungkapnya.

Write off atau hapus buku kredit macet bakal dilakukan, namun penagihan tetap dilakukan. Sunarso mengatakan hasil dari penagihan itu adalah pendapatan dari recovery. “Karena sebenarnya, itu uang kita yang sudah kita cadangkan dan kita tarik balik. Makanya dalam bentuk pendapatan dari recovery. Jadi bisnis model ini yang perlu dipahami,” pungkasnya.

Editor: Angga Bratadharma

| Cek Berita dan Artikel yang lain di Google News